تمام حقوق مادی و معنوی این سایت متعلق به قلم نیوز است و استفاده از مطالب با ذکر منبع بلامانع است.

طراحی و تولید: " ایران سامانه "

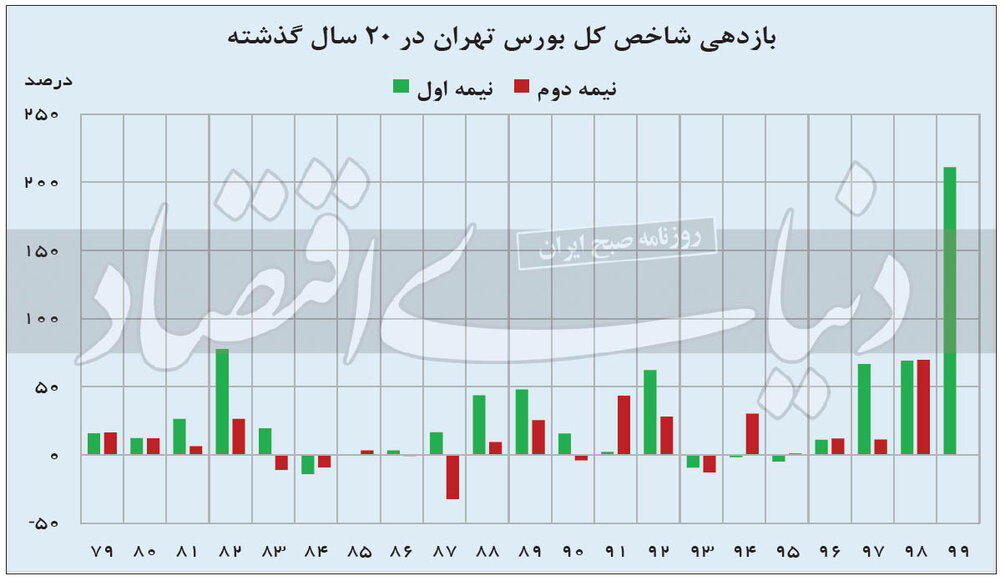

بهطوری که طی ۲۰ سال گذشته، ۱۳ سال شاهد ثبت بازدهی به مراتب بیشتر شاخص کل نسبت به نیمه دوم سال بودیم. اما دلیل این موضوع چیست؟ کارشناسان دلایل زیادی را برای این نوع رفتار برمیشمرند.

دلایلی که برخی رفتاری و

برخی بنیادی است. در میان دلایل بنیادی، تحلیلگران بر این اعتقادند که در

بیشتر سالها نرخ ارز در نیمه نخست سال رشد بیشتری را تجربه کرده و در نیمه

دوم به دلیل تنظیم بودجه دولت شاهد کنترل بیشتر نرخ ارز هستیم. این موضوع

حتی اگر اتفاق هم نیفتد به دلیل تجربه تاریخی موجود، سبب افزایش احتیاط

معاملهگران بورسی میشود.

دومین عاملی که سبب ثبت عملکرد بهتر بورس در ۶ ماهه ابتدایی هر سال میشود به بازارهای جهانی بازمیگردد. نیاز به تکرار نیست که بیش از ۶۰ درصد از ارزش بازار سهام در اختیار شرکتهای کامودیتیمحور است که اثر بالایی از قیمتهای جهانی کالاها میپذیرند.

در این راستا عموما در فصل تابستان مصرف بنزین و سایر مشتقات نفتی افزایش پیدا میکند. ضمن آنکه با توجه به موج گرما بر ساختوسازها نیز افزوده میشود. مصرف محصولاتی مانند اوره نیز به دلیل فصل کشت و زرع افزایش مییابد. از این رو بازارهای جهانی در تابستان شاهد بهبود وضعیت هستند. این شرایط سبب میشود تا در نیمه نخست سال شاهد عملکرد بهتر شرکتهای کالامحور و در نتیجه وزن بالای این شرکتها اثر مثبت بر شاخص کل باشیم.

اما عامل دیگری سبب میشود بورس در ۶ ماهه دوم سال بهویژه فصل پایانی عملکرد ضعیفتری نسبت به نیمه نخست ثبت کند، افزایش عرضه از سوی بزرگان حقوقی است. سهامداران عمدهای که به دلیل تامین نقدینگی برای پرداخت حقوق، عیدی و بعضا سنوات پایان سال کارمندان خود به اجبار بخشی از سهام خود را نقد میکنند و این موضوع سبب تحمیل فشار بر قیمت سهمها و در نتیجه شاخص کل میشود.

این رفتار اما تنها مختص حقوقیها نیست. اشخاص حقیقی نیز در پایان سال عموما بخشی از پرتفوی خود را نقد میکنند که از یک سو به دلیل نیاز به نقدینگی و از سوی دیگر جنبه احتیاطی دارد. به توجه به تعطیلات سال نو، سهامداران اثر رخدادهای غیرمترقبه را نیز در نظر میگیرند و ترجیح میدهند ریسک چندانی را متحمل نشوند. همه این عوامل سبب میشود تا بهطور سنتی شاهد بهار و تابستان پررونقتری نسبت به پاییز و زمستان برای بورسبازان باشیم.

پارامترهای تاثیرگذار

حسن برادران هاشمی/ کارشناس بازار سهام معتقد است:بررسی روند بازار سرمایه معمولا از دو منظر تحلیل بنیادی و تکنیکال مورد ارزیابی قرار میگیرد که در هر کدام از دو روش فوق دلایل روندهای مثبت و منفی مورد ارزیابی و تجزیه و تحلیل قرار میگیرند اما نوع دیگری از بررسی روندها نیز تحلیل از نظر بازههای زمانی است که البته میتواند در قالب تحلیل تکنیکال یا بنیادی نیز مورد ارزیابی قرار گیرد. در بازار سهام ایران بهطور سنتی همواره زمانهای خاص مورد توجه قرار داشتهاند. مثل فرارسیدن ماه رمضان که برای چند سال متوالی در این ماه صنایع گروه قندی مورد توجه قرار داشتند که البته در چند سال اخیر این مورد تا حدی کمرنگ شده است یا فرا رسیدن ماه محرم که برخی از اهالی بازار بهطور سنتی به روند منفی در آن اعتقاد داشتند. از دیگر تحلیلهای زمانی میتوان به چرخههای ریاست جمهوری اشاره کرد که 6 ماه پایانی دورههای ریاست جمهوری را شامل میشود اما یکی از مهمترین دورههای زمانی مورد نظر فعالان بازار دورههای فصلی و 6 ماه هر سال است. بررسی نمودار بلندمدت شاخص حاکی از آن است که معمولا در نیمه اول سال شاخص در وضعیت بهتری به سر میبرد که در ادامه به برخی از این دلایل اشاره خواهد شد. سال مالی بیشتر شرکتهای بورسی منطبق بر سال شمسی است بنابراین گزارش عملکرد یکساله شرکتها در بهار هر سال منتشر میشود و با توجه به اینکه معمولا شرکتها در گزارشهای میاندوره سود را محافظهکارانه اعلام میکنند، گزارش فعالیت نهایی غالبا بهتر از میانگین گزارشهای قبلی است بنابراین انتشار گزارشهای یکساله در بهار هر سال یکی از دلایل توجه بیشتر به بازار سرمایه است. همچنین با توجه به اینکه شرکتها حداکثر چهارماه پس از پایان سال مالی باید مجمع عمومی سالانه برگزار کنند تابستان هر سال شاهد ترافیک برگزاری مجامع هستیم. برگزاری مجامع معمولا یکی از دلایل داغ شدن بازار بورس در تابستان هر سال است. از طرف دیگر با توجه به اینکه فرمول شاخص کل به گونهای است که سود تقسیمی مجامع نیز در شاخص لحاظ و قیمت بازگشایی بعد از مجمع با کسر کردن سود تقسیمی ثبت میشود از این رو ممکن است نمادی بعد از بازگشایی با قیمت کمتر از قبل از مجمع بازشود اما با لحاظ کردن سود تقسیمی وضعیت نماد مثبت نشان داده شود که در شاخص نیز اثر مثبت خواهد داشت. در واقع شاخص کنونی شاخص بازده نقدی است که ترکیبی از قیمت سهم و سود مجامع است به همین دلیل بخشی از روند شاخص کل در تابستان در واقع سود مجامع است که موجب متورم شدن نمودار شاخص میشود. موارد گفته شده از مهمترین دلایل روند بهتر بودن نمودار شاخص کل در نیمه اول هر سال است. همچنین شروع پاییز بهطور سنتی با کم شدن تب بازار و کاهش حجم معاملات همراه است با اینکه بررسی چرخههای زمانی بهویژه تحلیل نیمه اول و دوم سال میتواند برای بررسی کل بازار مهم باشد. اما باید توجه داشت هرگز نمیتواند بهعنوان یک پارامتر برای هرسال یا بازه زمانی مورد نظر ثابت فرض شود زیرا شرایط و متغیرهای متعددی بر بازار اثرگذار است که میتواند دوره زمانی مورد بررسی را کاملا متمایز از دورههای مشابه در سالهای گذشته کند. بر این اساس در برخی سالها نیز نیمه دوم سال، شاخص بورس وضعیت بهتری نسبت به نیمه اول سال داشته که ناشی از متغیرهای مختلف آن سال بوده است.

تامین مالی شرکتها در نیمه دوم سال

مهدی افنانی/ کارشناس بازار سهام بر این باور است: تحلیل چرخههای زمانی نشان میدهد از نظر تقویمی و تاریخی پارامترهای مختلفی باعث شده تا بازار سرمایه در نیمه اول سال شرایط مطلوب تری نسبت به 6 ماه دوم سال را تجربه کند. یکی از عوامل تاثیرگذار بر این اتفاق بودجه کشور است. دولت اواخر هر سال بودجه سال بعد را تدوین میکند و از آنجا که معمولا بودجه دستخوش تغییرات بنیادی میشود سرمایهگذارها دچار تردید شده و به تبع آن تقاضا کاهش یابد. بر همین اساس تا تعیین تکلیف نهایی بودجه توسط مجلس شرکتهای بورسی صرفا بازه زمانی 6 ماه اول سال را میتوانند برنامهریزی کنند. یکی از موارد مهم دیگری که روند شاخص در 6 ماه ابتدای سال را متفاوت از 6 ماه دوم سال رقم میزند، زمان ارائه گزارش شرکت هاست بهطوری که معمولا پیامد تاثیر گزارشها در نیمه اول سال قابل مشهود است. بهعنوان مثال با فرض رشد قیمت «اوره» اگرچه این رشد در 6 ماه اول سال پیشخور شده اما از آنجا که گزارش شرکتها در پایان سال و همزمان با آغاز سال میلادی همراه میشود، یعنی زمانی که قیمتها هنوز به ثبات نرسیده با افزایش تقاضا در نیمه اول سال روبهرو میشویم. شرکتها با نزدیک شدن به پایان سال از بازار سرمایه تامین مالی میکنند. در این روش شرکتها برای تامین مالی دست به دامن نقد کردن پروژهها با افزایش فروش سهام میشوند اتفاقی که از نظر بنیادی توجیه منطقی ندارد. وضعیت بازار سرمایه 99 بسیار متفاوت از سالهای گذشته است. بررسی روند شاخص از ابتدای سال تا بهمن ماه نیز نشان میدهد با وجود پارامترهای مختلف عدد شاخص از یک میلیون و 100 هزار واحد تا یک میلیون و 500 هزار واحد در نوسان باشد. نرخ دلار، نگرانیها از آینده مسائل سیاست داخلی وخارجی کشور و بلاتکلیفی بودجه 1400 از عوامل مهمی است که باعث شده سرمایهگذاران نتوانند برنامهریزی دقیقی داشته باشند. بهطوری که بهرغم پیشبینیها «فملی» اولین بودجه خود را محتاطانه و پایینتر از حد معمول ارائه کرد این احتیاط به همه بازار سرایت کرده و همه سرمایهگذاران بر همین اساس برنامهریزی میکنند. شرایط بازار تا آخر سال نوسانی خواهد ماند تا تکلیف متغیرهای اقتصادی مشخص شود.